华创谋求太平洋第一大股东 作价22亿3名董事却反对

22亿现金作"聘礼",华创谋求太平洋第一大股东!溢价81%,3名董事反对,这门"亲事"有何故事

华创证券已于11月15日与太平洋证券第一大股东签订了股权转让协议,此时距离公布收购意向仅过去了10天。

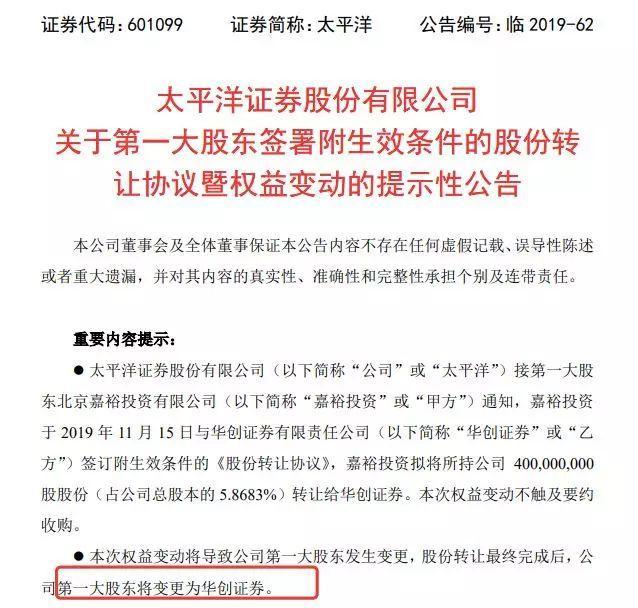

11月16日,太平洋证券发布公告称,该公司第一大股东嘉裕投资已与华创证券签订了转让协议,计划将所持太平洋5.87%的股份转让给华创证券。

按太平洋最新收盘价3.04元/股计算,该笔交易溢价比例高达81%。若该交易顺利完成,华创证券将成为太平洋证券的第一大股东。

作价22亿元,溢价81%

华创证券与嘉裕投资已于本月15日签署《股份转让协议》,拟以5.5元/股的价格受让嘉裕投资持有的4亿股太平洋证券股份,交易价额为22亿元。

而此时距离11月6日双方公布收购意向,仅仅过去了10天,进展不可谓不迅速。

财报数据显示,截至2019年三季度末,太平洋净资产为102.36亿元,每股净资产为1.5元。太平洋11月15日的最新收盘价为3.04元/股,华创证券此次给出的5.5元/股的收购价存在着约八成的溢价。

同时,协议还约定,在转让协议签署后4个工作日内,华创证券需支付15亿元保证金,定向用于偿还嘉裕投资持有太平洋股份的股票质押借款,及华创证券认可的其他相关费用;剩余款项支付于共管账户,且未经华创证券书面同意,嘉裕投资不得使用共管账户中的款项。

华创证券将获10.92%表决权

值得注意的是,尽管此次交易仅涉及5.87%多股权的所有权转让,但华创证券似乎正在进一步谋求太平洋证券的控制权。

截至目前,嘉裕投资持有太平洋股份占总股本的10.92%,此次股份转让完成后,嘉裕投资还将持有太平洋3.44亿股,占太平洋总股本的5.05%;华创证券将持有太平洋4亿股,占太平洋总股本的5.87%。

然而根据股份转让协议,自证券监管机构同意之日起至交割完成日期间,嘉裕投资将转让标的对应的表决权无偿委托予华创证券行使;自证券监管机构同意之日起,甲方将其持有的太平洋剩余3.44亿股股份的表决权无偿委托予乙方(占总股本的5.05%)。

也就是说,只要此次这笔交易获得监管机构认可,华创证券将获得嘉裕投资在太平洋10.92%的表决权。

“华创证券计划通过太平洋董事会换届时获得其董事会多数席位等方式,并经证券监管机构批准,取得太平洋有效控制权。”华创证券明确表示,目前太平洋证券并无实控人,华创证券交易后仅持有太平洋10.92%的表决权,比例并不高,因此后续能否获得太平洋控制权并构成重大资产重组也尚未有定论。

质押股份怎么办?

Wind数据显示,目前嘉裕投资仍有5.81亿股太平洋股份处于质押之中,占太平洋总股本的8.52%,所持太平洋股份的质押比例高达78.06%。换言之,此次交易涉及的标的股份有相当大一部分尚需等待解质押。

对此,交易双方约定,对于目前质押在招商证券的5.81亿股太平洋股份,全部解押后应由嘉裕投资将其托管于华创证券指定证券营业部,并在华创证券支付保证金后的三个交易日内,将持有的5.81亿股太平洋股份全部质押予华创证券。

股份转让完成后,嘉裕投资仍须将剩余1.81亿股股份质押给华创证券。如嘉裕投资以目前尚未质押的股份进行质押等融资行为,应在华创证券或其指定第三方实施,且华创证券或其指定第三方应为嘉裕投资实施该等融资,综合费率不得高于年化8%,质押率不高于监管机构规定的最高标准。

三董事投出反对票

值得注意的是,虽然华创证券踌躇满志,试图一举拿下太平洋证券的控制权,但华创证券母公司华创阳安董事却明显有着不同的观点。

公告显示,这笔收购方案遭到了两名董事李建雄、张明贵及独立董事于绪刚的反对。其中,李建雄、张明贵反对的主要理由为收购价格高,交易风险敞口大;标的公司经营业绩不佳,历史遗留问题复杂,经营风险高。于绪刚则表示,这一收购方案准备不足,风险不可控。对能否获得标的公司控制权存疑,标的公司净资产存下降隐患,资产质量存减值风险,且对标的公司管理水平存疑,华创证券收购后管理能力能否跟上存疑。

诚然,太平洋证券近年来业绩持续低迷,控制权极度分散早不是新闻。太平洋也在公告中表示,该公司和华创证券均从事综合类证券业务,如本次股份转让最终实施完成,两家证券公司将可能在业务和客户资源等多方面进行合作,但由于证券行业经营的复杂性,合作存在一定不确定性。

可见,尽管华创证券与太平洋证券此次收购交易蹭上了券业整合的大潮流,也把握住了7月券商股权新规的政策窗口,但此次交易能否顺利实施,华创证券又能否顺利取得太平洋证券彻底控制权,双方交易完成后又能否顺利完成业务整合……都还充满极大的变数。

证券行业的收购,尽管已有华泰证券收购联合证券、中金公司收购中投证券、中信证券收购广州证券的成功案例,但也有西南证券收购国都证券的失败案例,更有方正证券收购民族证券后长达数年的纠纷。毕竟,行业并购素来就不是简单的资本和业务整合,人员安置、文化融合更需大量时间和精力去协调打磨的。

- 标签:

- 编辑:兰心

- 相关文章